Which Beta (III) ?

發布時(shí)間:2021-06-07 | 來(lái)源: 川總寫量化(huà)

作者:石川

摘要:若市場(chǎng)中不(持續)存在無風險套利機會,那麽資産的(de)預期收益由資産和(hé)因子的(de)協方差(即

最近我被 Stefan Nagel 圈粉。

Stefan Nagel 何許人(rén)也(yě)?他(tā)是芝加哥(gē)大(dà)學的(de)金融學教授,Journal of Finance 的(de)執行主編,尤其擅長(cháng)資産定價理(lǐ)論。我最近接連精讀了(le)他(tā)的(de)兩篇文章(zhāng),它們均很好地補充了(le)我對(duì)資産定價和(hé)因子投資的(de)理(lǐ)解。因此本文和(hé)兩周後的(de)文章(zhāng)将會背靠背介紹這(zhè)兩篇文章(zhāng)。

今天要說的(de)是 Kozak, Nagel, and Santosh (2018),标題是 Interpreting Factor Models(下(xià)稱 KNS)。早在 2015 年,該文就出現在 AFA 年會上,後來(lái) 2017 年被 Journal of Finance 接收,2018 年見刊。該文是資産定價理(lǐ)論和(hé)實證數據的(de)完美(měi)結合,加深了(le)人(rén)們對(duì) reduced-form factor models(即多(duō)因子模型)的(de)理(lǐ)解。

爲了(le)說明(míng) KNS 的(de)核心結論,先來(lái)定義一下(xià)無風險套利機會。該文将其定義爲“trading strategies that earn extremely high Sharpe ratios”(即超高(gāo)夏普率的(de)交易策略)。這(zhè)句話(huà)可(kě)以被更精确地解讀爲兩點:(1)超高(gāo)夏普率可(kě)以在短時(shí)内存在,但不是持續的(de)現象;(2)超高(gāo)夏普率策略無法産生巨大(dà)的(de)價格沖擊(can't have large price impact)。和(hé)人(rén)們的(de)認知相符,市場(chǎng)上難以存在同時(shí)不滿足以上兩點的(de)無風險套利機會。

假設市場(chǎng)中不存在上述定義的(de)無風險套利機會,KNS 的(de)兩個(gè)核心結論(順序分(fēn)先後,但是同等重要)如下(xià):

1. 資産的(de)預期超額收益由資産和(hé)因子的(de)協方差(也(yě)就是我們常說的(de)

2. 盡管資産預期收益由

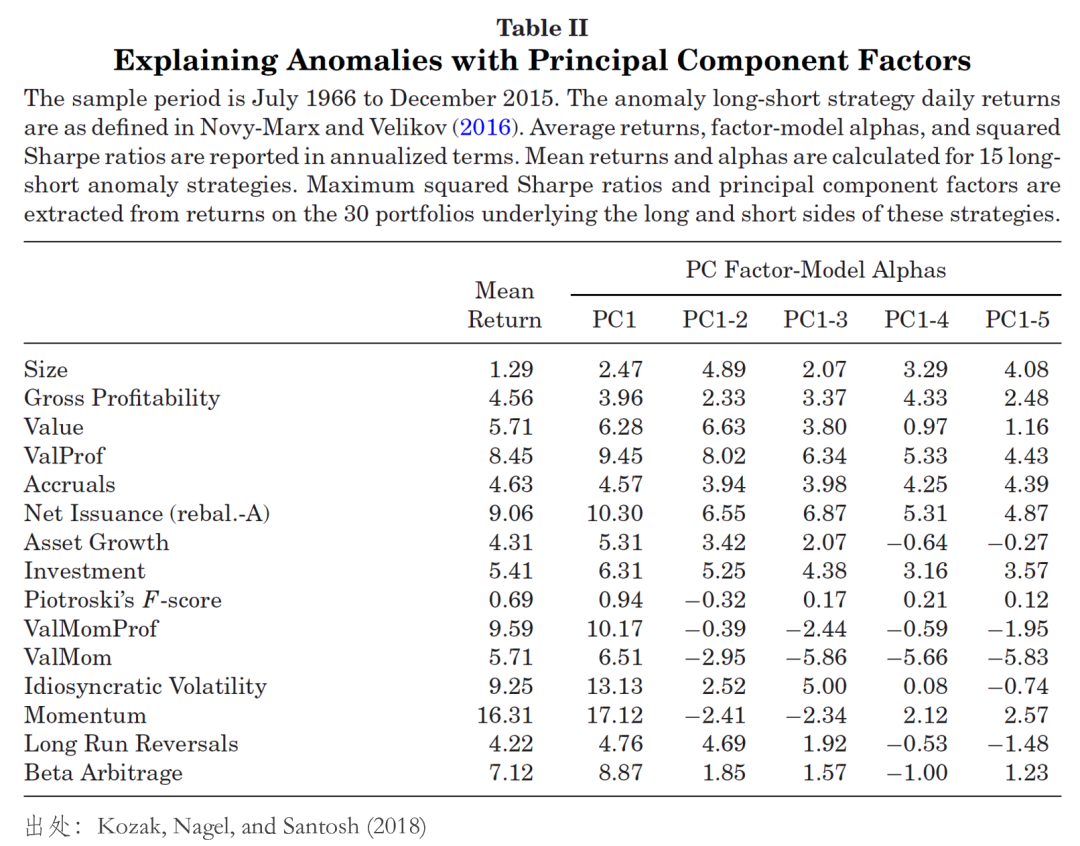

由上述第一點可(kě)知,在 KNS 的(de)研究視角下(xià),多(duō)因子模型中的(de)因子并非像 Fama and French (1993) 三因子(FF3)模型這(zhè)樣給定的(de) MKT、HML 以及 SMB 因子,而是從資産收益率的(de)協方差矩陣出發,通(tōng)過 PCA 構造的(de)因子。爲此,在實證研究中,KNS 選擇了(le)兩組 test assets。第一組是 Novy-Marx and Velikov (2016) 一文提及的(de) 15 個(gè)代表性異象的(de)各自多(duō)、空組合(因此一共 30 個(gè) test assets);第二組是 FF3 使用(yòng)的(de) size-B/M 雙重排序構造的(de) 25 個(gè)投資組合。

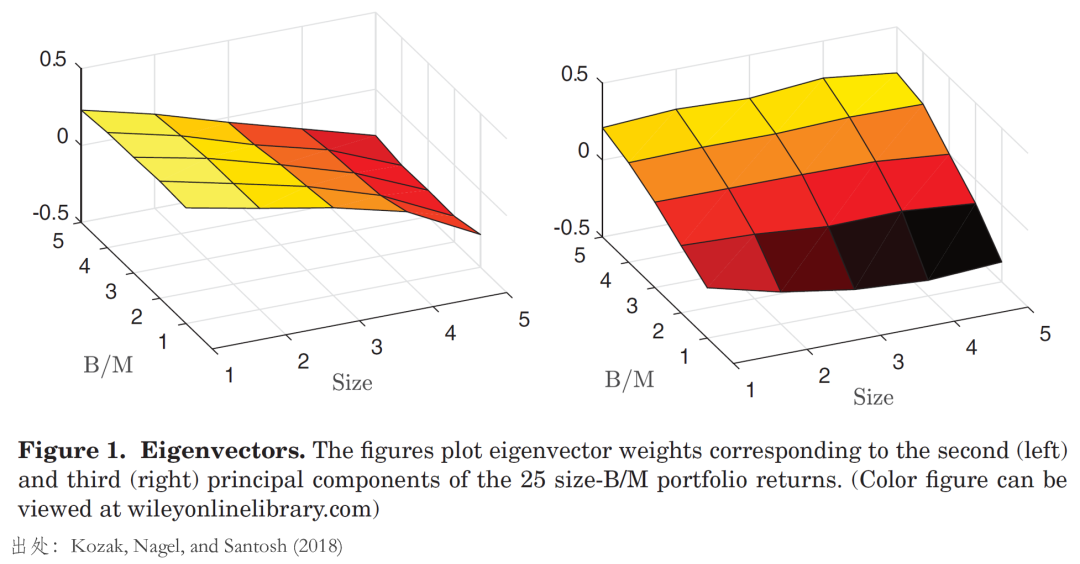

看到這(zhè)裏有小夥伴可(kě)能會問,使用(yòng) PCA 構造的(de)因子是否有足夠的(de)經濟學含義。以 FF3 的(de) 25 個(gè) test assets 爲例,對(duì)它們進行 PCA 運算(suàn),得(de)到的(de)第一主成分(fēn)可(kě)以被理(lǐ)解爲一個(gè) level factor,正好對(duì)标 MKT,而第二、三主成分(fēn)中 test assets 的(de)權重如下(xià)圖所示。

從上面左圖不難看出,test assets 的(de)權重随著(zhe) size quartiles 逐漸降低(其中小市值組合的(de)權重爲正,大(dà)市值組合的(de)權重爲負),且每個(gè) size 下(xià)不同 B/M 組合的(de)權重很接近,這(zhè)毫無疑問對(duì)應了(le) FF3 中的(de) SMB。另一方面,右圖顯示 test assets 的(de)權重随 B/M quartiles 逐漸升高(gāo)(其中高(gāo) B/M 組合權重爲正,低 B/M 組合權重爲負),且給定 B/M 下(xià)不同 size 組合的(de)權重接近,這(zhè)無疑對(duì)應了(le) FF3 的(de) HML。

這(zhè)個(gè)例子清晰的(de)說明(míng),當 test assets 中有很強的(de) factor structures,那麽 PCA 是注定能夠識别它們的(de)。而在這(zhè)個(gè)例子中,對(duì)于這(zhè) 25 個(gè) test assets 來(lái)說,利用(yòng)前三個(gè)主成分(fēn)構造的(de)多(duō)因子模型就完全對(duì)标了(le) FF3。因此,像 FF3 這(zhè)種人(rén)爲構造的(de)因子并無特殊性,而使用(yòng) PCA 構造的(de)因子則更具一般性。

對(duì)于給定的(de) test assets,PCA 雖然能夠從它們的(de)協方差矩陣中構造出因子,但人(rén)們真正關心的(de)問題是,資産和(hé)這(zhè)些因子的(de)協方差(

1

假設共有

由于

換句話(huà)說,随機折現因子

爲了(le)進一步分(fēn)析,對(duì)資産的(de)協方差矩陣

帶著(zhe)上述 PCA 分(fēn)解,再來(lái)看

其中第一項和(hé) level factor 有關,我們主要來(lái)看第二項。第二項是剩餘

接下(xià)來(lái),就是最重要的(de)推斷。大(dà)量實證數據表明(míng),對(duì)資産收益率協方差矩做(zuò) PCA 分(fēn)解時(shí),特征值衰減的(de)是非常快(kuài)的(de)。這(zhè)意味著(zhe)除了(le)前幾個(gè)主成分(fēn)外,後面主成分(fēn)的(de)特征值非常小。如果資産的(de)預期收益

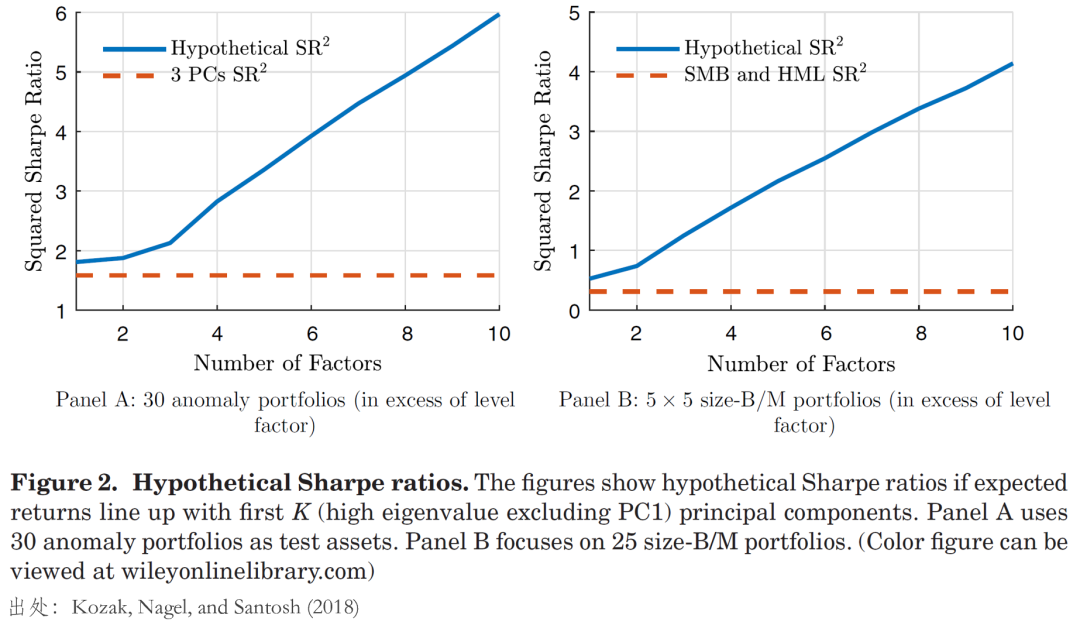

利用(yòng)本文開篇提到了(le)兩組 test assets,KNS 給出了(le)上述結論的(de)實證證據。如下(xià)圖所示,對(duì)于這(zhè)兩組 test assets,如果這(zhè)些資産的(de)預期收益和(hé)更多(duō)的(de) higher order 主成分(fēn)高(gāo)度相關,則最大(dà)的(de) squared SR 是非常高(gāo)的(de)。例如,對(duì)于第一組 test assets,如果它們和(hé)前 10 個(gè)主成分(fēn)都高(gāo)度相關,則它們構造的(de)最大(dà) squared SR 将高(gāo)達 6.0,這(zhè)顯然和(hé)真實情況不符,所以資産的(de)預期收益隻能和(hé)前幾個(gè)主成分(fēn)相關。

前文的(de)論述表明(míng)資産預期收益和(hé)前幾個(gè)主成分(fēn)高(gāo)度相關,即對(duì)前幾個(gè)主成分(fēn)來(lái)說

綜合前述所有模型推論和(hé)實證結果,我們可(kě)以得(de)出結論:資産收益率波動的(de)共性由若幹個(gè)因子主宰,資産預期收益率和(hé)這(zhè)些因子密切相關(

盡管如此,上述結論也(yě)并非沒有受到其他(tā)實證結果的(de)沖擊。在諸多(duō)實證挑戰中,最有代表性的(de)無疑還(hái)是要數“which beta”[2]之争。Daniel and Titman (1997) 研究了(le) FF3 并發現資産的(de)預期收益由 size 和(hé) B/M 這(zhè)些 firm characteristics 決定,而非

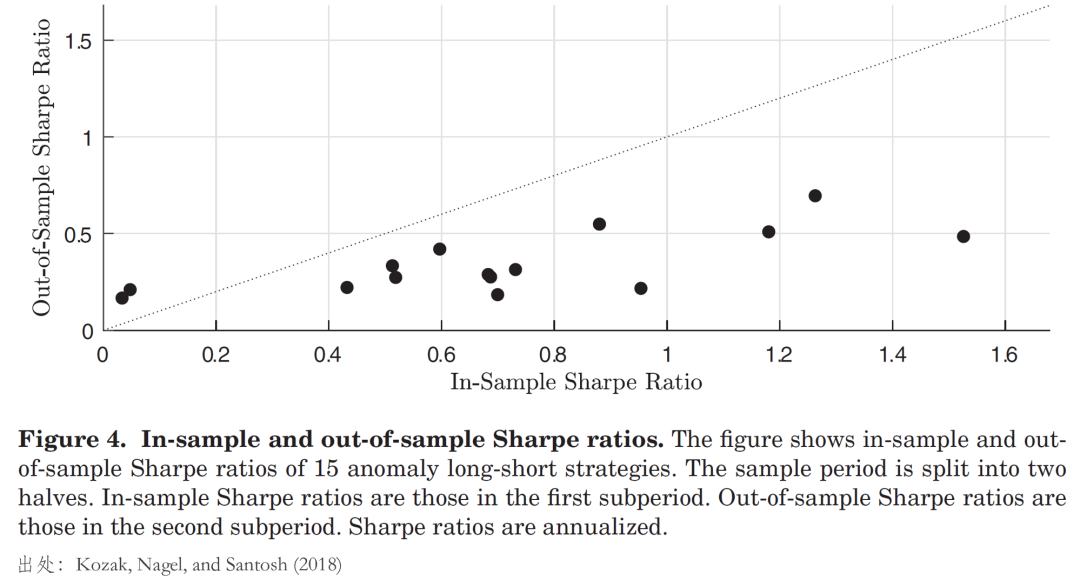

另一方面,僅看 KNS 自己的(de)實證結果,以第一組 30 個(gè) test assets 爲例,它們構造的(de)事後(ex post)最大(dà) squared SR 高(gāo)達 4.23,而前五個(gè)主成分(fēn)構造的(de)最大(dà) squared SR 僅爲 1.77。這(zhè)兩個(gè)數字之間巨大(dà)的(de)鴻溝似乎也(yě)表明(míng)還(hái)有一些 higher order PCs 決定了(le)預期收益。但事實真的(de)如此嗎?對(duì)于這(zhè)一點,KNS 給出了(le)至少在我看來(lái)合情合理(lǐ)的(de)解釋。而解釋的(de)關鍵就在于所謂高(gāo) squared SR 在跨越樣本内外的(de)可(kě)持續性。仍以 Novy-Marx and Velikov (2016) 的(de)異象爲例,如果将實證區(qū)間一分(fēn)爲二,前半部分(fēn)爲樣本内(IS),後半部分(fēn)爲樣本外(OOS),并繪制出他(tā)們在樣本内外的(de)夏普率(下(xià)圖)。可(kě)以看到,在實證區(qū)間的(de)後半段,幾乎所有異象的(de)夏普率都低于前半段。

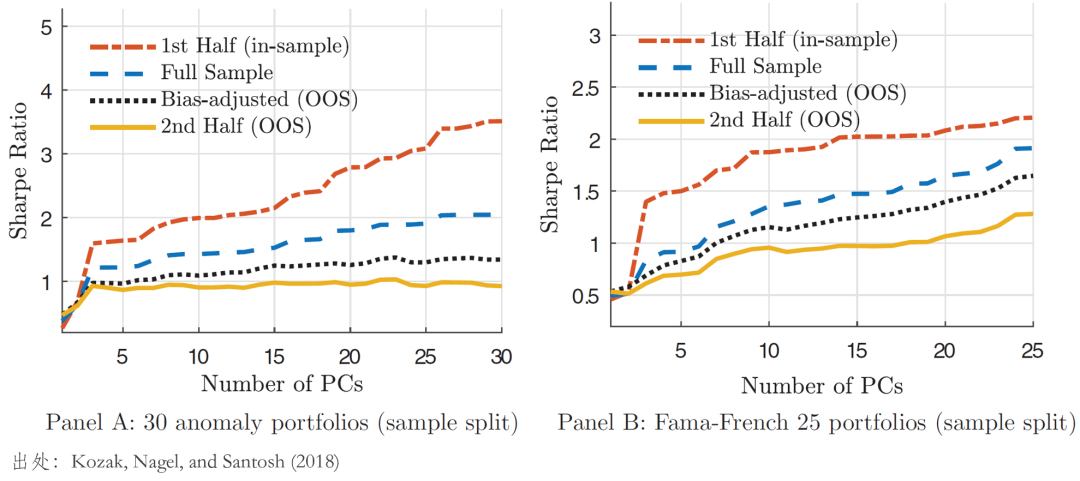

此外,利用(yòng)上述劃分(fēn),KNS 使用(yòng)前半段樣本内數據構造了(le)主成分(fēn),并檢驗主成分(fēn)所實現的(de)最大(dà) squared SR 在樣本内外的(de)差異,結果如下(xià)圖所示。

無論是針對(duì)哪一組 test assets,上述結果清晰的(de)顯示出:在樣本内,夏普率随主成分(fēn)數量單調遞增,然而在樣本外,夏普率随著(zhe)主成分(fēn)個(gè)數的(de)增加卻提升的(de)非常緩慢(màn)(且對(duì)于給定個(gè)數的(de)主成分(fēn),樣本外夏普率比樣本内低的(de)多(duō))。樣本内外的(de)差異表明(míng),哪怕事後來(lái)看一些 higher order PCs 能夠決定資産預期收益,它們也(yě)很難在樣本外維系。這(zhè)個(gè)結果從一定程度上回應了(le) Daniel and Titman (1997) 的(de)發現。

There are additional reasons to suspect that high ex-post SRs are not robust indicators of persistent near-arbitrage opportunities. Short-lived near-arbitrage opportunities might exist for a while before being recognized and eliminated by arbitrageurs. Data-snooping biases further overstate in-sample SRs.

2

再回到 covariance 和(hé) characteristics 之争。從行爲金融學角度來(lái)說,人(rén)們認爲 characteristics 而非 covariance 決定資産定價;這(zhè)種“非理(lǐ)性”定價行爲也(yě)被認爲是和(hé) covariance 正交的(de)定價錯誤。然而,事實真的(de)如此嗎?爲了(le)從直覺上理(lǐ)解這(zhè)個(gè)問題,我們用(yòng)人(rén)們喜聞樂(yuè)見的(de)截面動量來(lái)說明(míng)。行爲金融學認爲動量背後的(de)原因是定價錯誤,不能被資産和(hé)前幾個(gè)主成分(fēn)的(de) covariance(即

在套利者看來(lái),上述共同運動代表了(le)某種他(tā)們不願意去交易的(de)系統性風險,也(yě)正因如此動量多(duō)空兩頭的(de)收益率才有差異、動量才被定價。如果像行爲金融學的(de)看法那樣,截面動量中的(de)股票(piào)沒有共同運動(即沒有系統性風險),而是和(hé) higher order PCs 有關(即是由特質性波動造成的(de)),那麽對(duì)套利者來(lái)說這(zhè)将是獲得(de)無風險套利的(de)絕佳機會,他(tā)們會充分(fēn)套利,導緻動量的(de)收益不複存在。

離開這(zhè)個(gè)例子之前,最後需要澄清的(de)一點是:動量背後本身的(de)原因完全可(kě)以是來(lái)自行爲金融學(上述討(tǎo)論完全不否認這(zhè)一點);但我們希望這(zhè)個(gè)例子強調的(de)是,正如 KNS 研究的(de)第二部分(fēn)表明(míng),即便資産的(de)定價完全由非理(lǐ)性交易者驅動,它們的(de)預期收益依然由(資産和(hé)因子的(de))協方差(

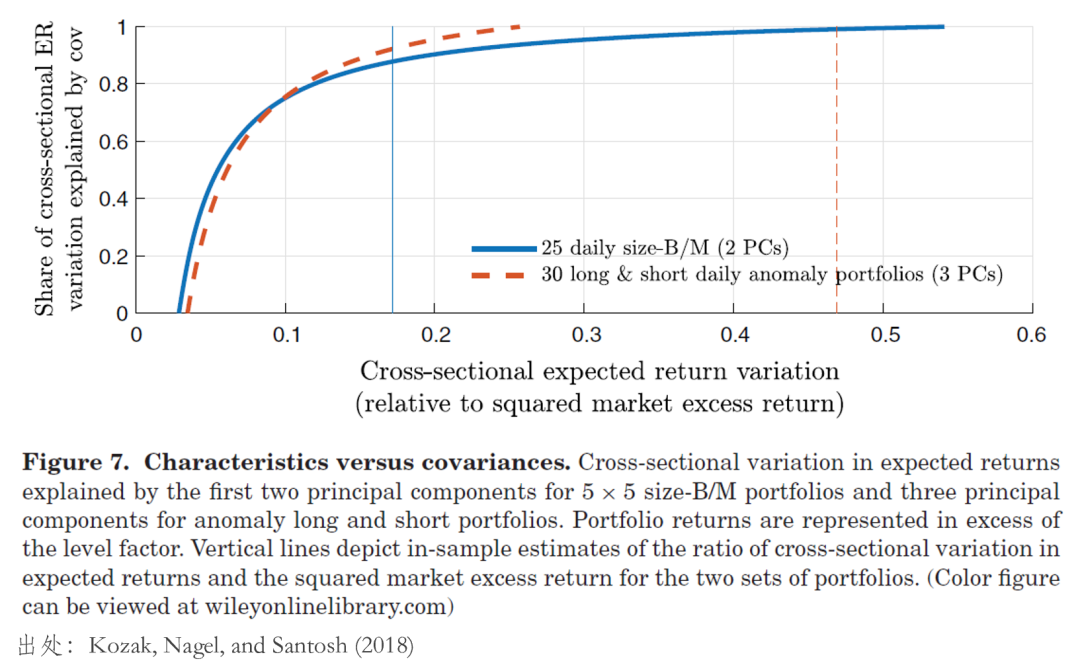

利用(yòng)該模型,KNS 討(tǎo)論了(le)很多(duō) implications。爲了(le)本文的(de)緊湊性(以及少放點公式),我挑一點來(lái)闡述。在該模型下(xià),資産收益率相對(duì) CAPM 的(de)偏離完全由情緒交易者推動。如果按照(zhào)行爲金融學的(de)觀點,那麽應該是 characteristics 而非 covariance(

圖中給出了(le)兩組 test assets 上的(de)檢驗結果,其中豎直線表示了(le)真實數據中 test assets 預期收益的(de)截面波動(對(duì)于 FF3 的(de) 25 個(gè) test assets 是 0.17;另一組 30 個(gè) test assets 是 0.47)。圖中縱坐(zuò)标是截面波動中被前兩個(gè)(對(duì)于 FF3 的(de) test assets)和(hé)前三個(gè)(對(duì)于 30 個(gè) test assets)主成分(fēn)[4]能夠解釋的(de)比例。結果顯示,哪怕在這(zhè)個(gè)價格由情緒交易者驅動的(de)世界中,資産和(hé)前幾個(gè)主成分(fēn)的(de)協方差依然能在很大(dà)程度上解釋資産預期收益的(de)截面差異,而如果不采用(yòng)更進一步的(de)分(fēn)析,人(rén)們是無法區(qū)分(fēn)背後的(de)原因是風險補償還(hái)是非理(lǐ)性驅動的(de)定價錯誤。

3

以上是 KNS 中最核心的(de)觀點。該文還(hái)有其他(tā)一些很有價值的(de)討(tǎo)論,建議(yì)感興趣的(de)小夥伴去看原文。讀完此文,我也(yě)不禁思考,它對(duì)近年來(lái)的(de) which beta 之争以及因子投資有怎樣的(de)意義。首先,大(dà)量實證結果表明(míng)對(duì)于常見的(de)多(duō)因子模型來(lái)說,firm characteristics 似乎比 covariance 更能預測收益率。例如 Fama and French (2020) 的(de)研究也(yě)發現用(yòng) firm characteristics 的(de)動态模型比用(yòng)

第二點就是 KNS 的(de)模型爲近年來(lái)流行的(de)行爲金融學多(duō)因子模型提供了(le)很好的(de)理(lǐ)論支持。無論是 Stambaugh and Yuan (2017) 還(hái)是 Daniel, Hirshleifer, and Sun (2020),它們雖然都是從行爲金融學的(de)角度提出因子,然而最後用(yòng)來(lái)決定資産預期收益的(de)依然是資産和(hé)因子的(de)協方差(

Kozak, Nagel, and Santosh (2018),相見恨晚。

備注:

[1] 見《FF3 們背後的(de)資産定價理(lǐ)論》。

[2] 見《Which beta?》和(hé)《Which beta (II)?》 。

[3] 這(zhè)篇文章(zhāng) 1997 年發表在 Journal of Finance 上,和(hé) Fama and French (1996) 隻相差 1 年,足見分(fēn)量。

[4] 除去第一個(gè) level factor 之外的(de)兩個(gè)和(hé)三個(gè)主成分(fēn)。

[5] 見《A new norm?》。

[6] 見《尋找 mean-variance frontier》。

參考文獻

Daniel, K. D., D. A. Hirshleifer, and A. Subrahmanyam (2001). Overconfidence, arbitrage, and equilibrium asset pricing. Journal of Finance 56(3), 921 – 965.

Daniel, K. D., D. A. Hirshleifer, and L. Sun (2020). Short- and long-horizon behavioral factors. Review of Financial Studies 33(4), 1673 – 1736.

Daniel, K. D. and S. Titman (1997). Evidence on the characteristics of cross sectional variation in stock returns. Journal of Finance 52(1), 1 – 33.

Fama, E. F. and K. R. French (1993). Common risk factors in the returns on stocks and bonds. Journal of Financial Economics 33(1), 3 – 56.

Fama, E. F. and K. R. French (1996). Multifactor explanations of asset pricing anomalies. Journal of Finance 51(1), 55 – 84.

Fama, E. F. and K. R. French (2020). Comparing cross-section and time-series factor models. Review of Financial Studies 33(5), 1891 – 1926.

Hansen, L. P. and R. Jagannathan (1991). Implications of security market data for models of dynamic economies. Journal of Political Economy 99(2), 225 – 262.

Kozak, S., S. Nagel, and S. Santosh (2018). Interpreting factor models. Journal of Finance 73(3), 1183 – 1223.

Novy-Marx, R. and M. Velikov (2016). A taxonomy of anomalies and their trading costs. Review of Financial Studies 29(1), 104 – 147.

Stambaugh, R. F. and Y. Yuan (2017). Mispricing factors. Review of Financial Studies 30(4), 1270 – 1315.

免責聲明(míng):入市有風險,投資需謹慎。在任何情況下(xià),本文的(de)内容、信息及數據或所表述的(de)意見并不構成對(duì)任何人(rén)的(de)投資建議(yì)。在任何情況下(xià),本文作者及所屬機構不對(duì)任何人(rén)因使用(yòng)本文的(de)任何内容所引緻的(de)任何損失負任何責任。除特别說明(míng)外,文中圖表均直接或間接來(lái)自于相應論文,僅爲介紹之用(yòng),版權歸原作者和(hé)期刊所有。